投稿:

更新:

CICのクレジット・ガイダンスを大学院生が開示してみた

はじめに

自分に信用があるか知りたくなりました。“信用がある”とは”返済能力がある”ことです。友だち同士の信用とは必ずしも同義ではありません。そこで、信用情報を見ることができるCICのサービスであるクレジット・ガイダンスを利用してみました。

個人情報なので結果を公開することはできませんが、経緯や結果、そして今後について語ろうと思います。LINEにも信用情報を確認できるサービスはありますが、LINE内部でしか利用できないシステムであり、有用だと感じず使っていません。

そもそもクレジット・ガイダンスとは?

詳細はクレジット・ガイダンス|指定信用情報機関のCICを見てください。抜粋すると、個人が自身の信用状態を把握し改善する材料のようです。

また、「その際のクレジット会社等による利用目的は「与信審査」に限定されます。」とのことです。

現状は与信審査のみです。これが未来永劫続くとは限りませんが、高めるに越したことはありません。

クレジット・ガイダンスを利用した経緯

冒頭で自分に信用があるか知りたくなったと書きましたが、なぜ知りたくなったかを語ります。必死に考えましたが、理由は2つしかありませんでした。悲しい。

- 記事に影響されたため

- 将来的に指数がどう変化するか知るため

記事に影響されたため

日経の記事を見ました。これですね。

自分の信用スコアは?CICの「クレジット・ガイダンス」開始、開示請求方法を解説 - 日本経済新聞

新たなサービスが提供されたら試さずにはいられない”たち”です。自分でも良く理解しているつもり。保守的な性格かと思いきや違うのです。

将来的に指数がどう変化するか知るため

クレジット・ガイダンス指数は一定のアルゴリズムで計算されるため、計算対象の情報が変われば、それに伴って変化するはずです。ある人の数字や利用履歴しか見ないわけで、人間性など関係ありません。ということは、継続的にクレジットカードを利用することで指数が改善する可能性があります。その変化を知るためにもやってみたということです。

ちなみに以下より、あるアルゴリズムで計算されることが分かりました。

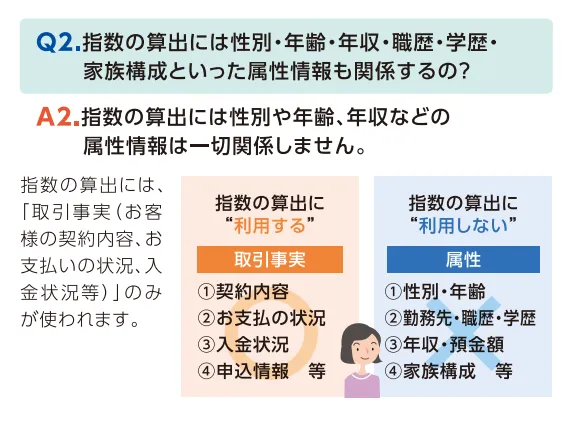

https://www.cic.co.jp/mydata/report/documents/cgmikata.pdf より引用

インターネット上で誰かがスコアを公開していることも可能性あるだろうと思いました。しかし、継続的に公開されるとは限りません。たった1度のスコアを見ても、それはそうだね、というだけ。

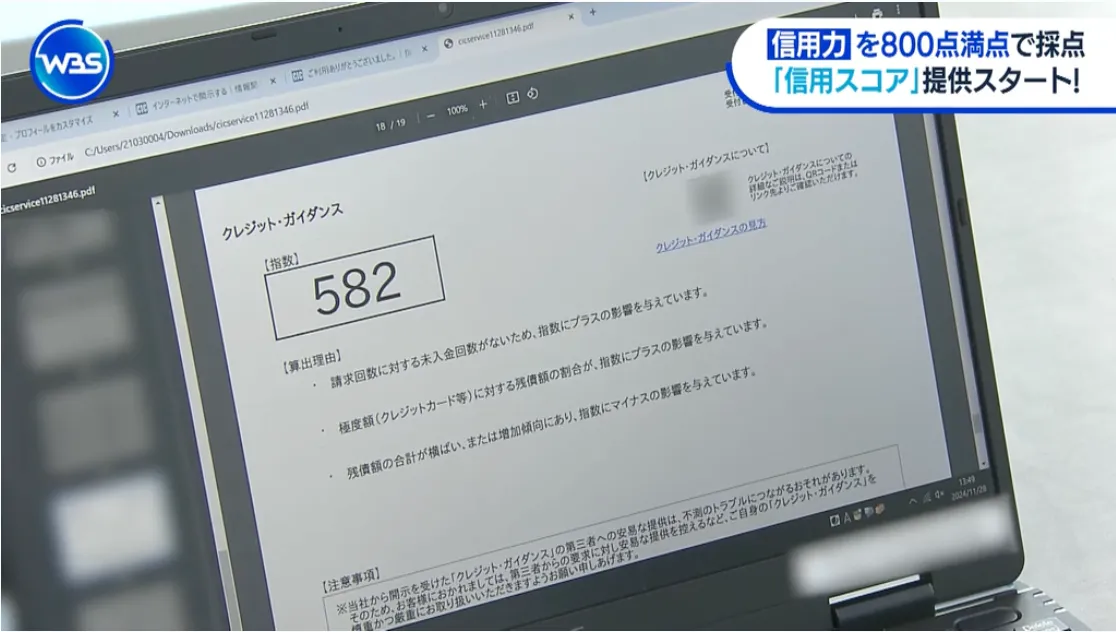

ちなみにWBSのキャスターは公開していました。

こうした理由から、自分自身で定期的に取得することが一番だろうと考えました。ちなみに請求のたびに500円必要です。高いか安いか分からないですが、唯一のサービスなので支払うほかありません。価格の比較ができません。強いサービス。

結果

数字は公開しませんが、分布の両端ではないことだけ公開します。

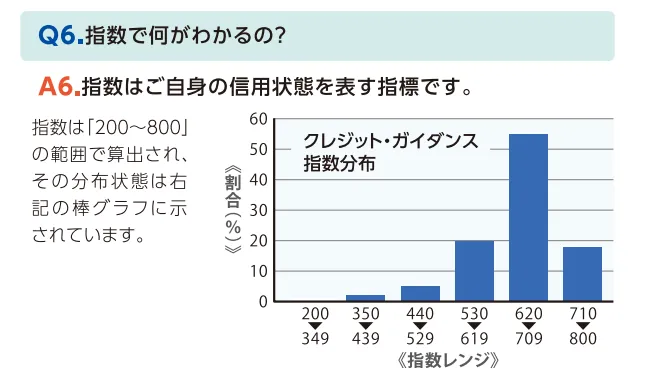

https://www.cic.co.jp/mydata/report/documents/cgmikata.pdf より

ただ、200-349がほぼゼロであることが妙です。この分布にはクレカを利用していない人は含まれないことは容易に想像できます。請求しても履歴がないなら対象外になるはず。

もしかすると、クレカを発行したものの利用経験がない場合は350-439のレンジに入るのかもしれないと思いました。自己破産や未払があると確実に200なのではと思っています。しかし、ここまで200-349の割合が低いと自己破産した場合が250-439という疑惑があります。まともにクレジットカードを利用している人間の分布は、440以上と考えるべきですね。

ちなみに中央値があるであろうレンジは5割です。かなり多い。ヒストグラムのビン数をもう少し増やして欲しいですが、これも個人情報をぼやかすためでしょう。とりあえず、クレジット・ガイダンス指数が200から800のレンジであることは一般常識として知っておくべきです。

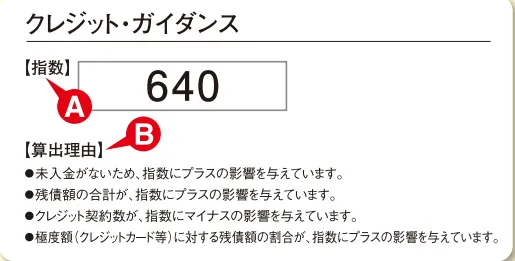

今後

https://www.cic.co.jp/mydata/report/documents/cgmikata.pdf より引用

上記画像の通り、算出理由の記述が掲載されています。この記述から、どのようにすればスコアが上がるかある程度分かります。推測しつつできることをやっていくのみ。ちなみに学生だから低い、社会人だから高いなどは関係ないようです。

しかし、一般にクレジットカードを作るのは早くても成人ラインの18歳だと思いますので、20歳の人間と40歳の人間を比較すると、両者とも同額を毎月クレジットカードで支払っている場合、40歳の人間の方がスコアは良いはず。滞納せずに長期間使っていることは信用できます。

しかし40歳の人間に滞納履歴がある場合、20歳の人間の方がスコアは良いだろうと思います。よって、これからも未払をせず、継続的に利用し続けるほかないですね。頑張ろう。

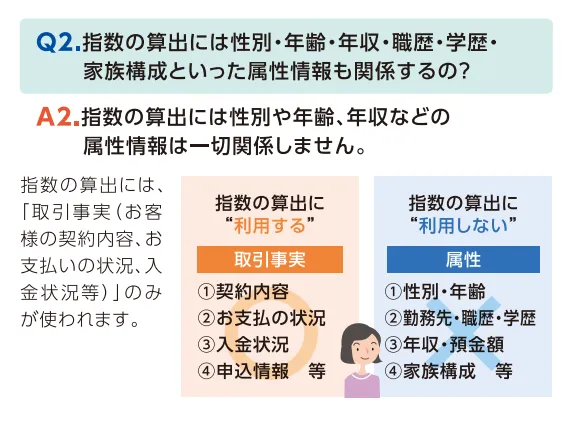

指数の算出について

https://www.cic.co.jp/mydata/report/documents/cgmikata.pdf より引用

このような算出方法ということです。

それぞれの項目ですが、以下のように影響すると推測します。

- 契約内容

- クレジットカード、キャッシングの利用枠のことと想像。たくさん使えば枠を上げてくれるクレジットカード会社もあるらしいので、自主的に上げつつ上げてもらうことも期待し、これによるスコアアップを狙う。

- お支払いの状況

- 利用金額と想像。これはお金を得て、大きな金額を使えば使うほど上がる。時間がかかるだろうが地道に継続する価値あり。

- 入金状況

- 未払や延滞がなければ指数が上がる。これは一度でもやらかすと一気に下がると推測。絶対に口座のお金だけは枯らさないようにすべき。

- 申し込み状況

- クレジットカードの枚数と思われる。多いよりは少ない方が指数が上がると思われる。多いほど危険な人物と思われがち。

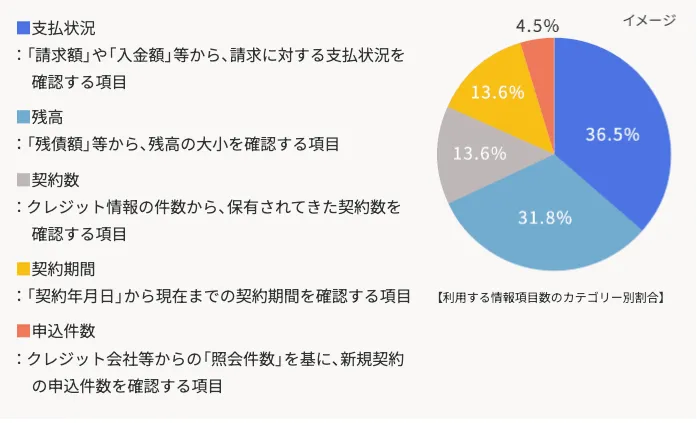

また、以下が指数の算出の項目割合のようです。項目割合からして、支払い状況と残高が肝です。利用金額が大きいほど良いはず。残高は大小どちらが良いか、分かりません。大きなローンを組んでいることは、組めている時点で信用があるため指数にプラスの影響を与えるようにも感じます。

おわりに

最新のサービスを利用することは楽しいですし、今後どうするか考えることも楽しいです。隠されたシステムの仕組みを想像することも良いですね。お読みいただきありがとうございました。